17. 2. 2011 | Besedilo: Katarina Nemanič

nepremičnine, davki, nakup, prodaja, nepremičninski trg, obdavčitev, država, dedovanje

Država pri vsakem poslu zahteva svoj delež

17. 2. 2011 | Besedilo: Katarina Nemanič

nepremičnine, davki, nakup, prodaja, nepremičninski trg, obdavčitev, država, dedovanje

Po besedah nepremičninskih posrednikov je oživel predvsem trg starih stanovanj, nepremičnine se podarjajo in dedujejo, najemajo in oddajajo, za nekatere pa pomenijo tudi naložbo. Zato ni odveč vedeti, kakšne davčne obveznosti nas čakajo. Davkov je več, zakonodaja predvideva kar pet različnih, katerega od njih bo treba poravnati, pa je odvisno od posla, ki ga sklepamo. Novost je le 20-odstotna stopnja davka na dodano vrednost (DDV) za velika nova stanovanja in hiše.

Višja davčna stopnja velja od prvega januarja letos, vendar le za nova stanovanja, večja od 120 kvadratnih metrov, in individualne hiše, večje od 250 kvadratnih metrov, pri čemer je upoštevana uporabna površina. Pri ugotavljanju, ali bo za stanovanje oziroma hišo treba plačati višjo ali nižjo, 8,5-odstostno stopnjo, kakršna je prej veljala za vse stanovanjske novogradnje, se torej odštejejo pomožni prostori, kot so garaže, balkoni, kurilnica, shramba, sušilnica ali večji hodniki. Novih stanovanj in hiš s tako veliko uporabno površino je po besedah Borisa Veleskega iz Mreže nepremičnin in Matjaža Puclja iz nepremičninske agencije Property nepremičnine zelo malo. V zadnjem mesecu, odkar velja višja davčna stopnja, pri njih ni bilo povpraševanja po takšnih nepremičninah in tudi v prihodnje bo teh poslov zelo malo, pravita. Kupci, ki bodo želeli večje novogradnje, se bodo pač morali sprijazniti z višjo obdavčitvijo, sicer pa bo ta vplivala na relativno majhen delež stanovanjskega nepremičninskega trga, zelo velik delež novogradenj bo še vedno obdavčen z 8,5-odstotnim DDV, dodajata sogovornika.

Dva odstotka od starega stanovanja vzame država

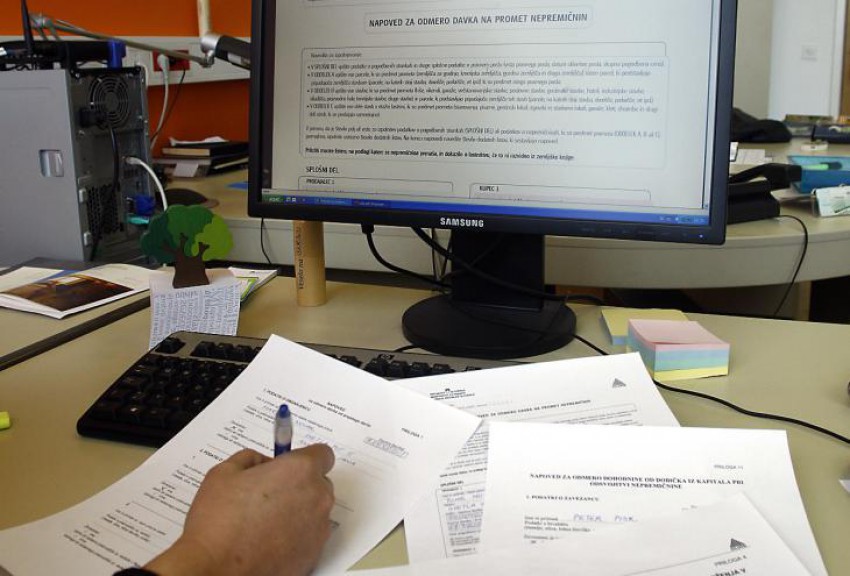

Večino poslov na nepremičninskem trgu predstavljata prodaja oziroma nakup rabljenih stanovanj, pri čemer je treba plačati davek na promet z nepremičninami. Ne glede na velikost mora prodajalec v državno blagajno odšteti dva odstotka od prodajne vrednosti nepremičnine oziroma pri menjavi od razlike v ceni zamenjanih nepremičnin. Osnovo za davek lahko določi tudi davčni organ, če meni, da v pogodbi navedena prodajna vrednost precej odstopa od tržne. Že prihodnje leto bo osnova lahko posplošena tržna vrednost po zakonu o množičnem vrednotenju nepremičnin. V teh primerih bo osnova 80 odstotkov posplošene vrednosti.

Čeprav je pri prodaji rabljenega stanovanja ali hiše davčni zavezanec prodajalec, to ne pomeni, da davek v resnici vedno plača on. Če ima le malo pogajalskih spretnosti, navadno davek všteje že v prodajno ceno nepremičnine, tako da ga z nakazilom kupnine v resnici plača kupec. Obe strani se lahko tudi dogovorita, da bo davek v celoti plačal kupec, ali pa si ga v dogovorjenih deležih razdelita. Prodajalec se mora zavedati, da je kljub dogovoru davčni zavezanec on, zato bo Davčni urad RS (DURS) davek z zamudnimi obrestmi vred terjal od njega, in ne od kupca, ki obveznosti morda ni pravočasno poravnal. Davek na promet z nepremičninami mora biti plačan v 30 dneh po prejemu odločbe o odmeri, ki jo izda pristojni davčni organ na podlagi prijave za odmero davka, to pa je treba vložiti v 15 dneh po sklenitvi prodajne pogodbe. Poravnava obveznosti do države bi morala biti v interesu obeh, ker je to pogoj, da notar overi podpise na prodajni pogodbi in novi lastnik nepremičnino vpiše v zemljiško knjigo.

Manj davka na dobiček za dolgoletne lastnike

Pri prodaji starih nepremičnin lahko poleg dvoodstotnega davka na promet plačamo tudi davek na dobiček. To je obveznost, ki jo morajo poravnati lastniki le ob prodaji pod določenimi pogoji. Če povemo drugače, izognejo se mu lahko vsi, ki so nepremičnino kupili pred letom 2002, in tisti, ki so imeli v njej vsaj tri leta prijavljeno stalno bivališče. To pomeni, da se od velikega deleža prodanih nepremičnin davek na dobiček ne plačuje. Če nobeden od navedenih pogojev ni izpolnjen, je dobiček, ki ga lastnik ustvari s prodajo, obdavčen po davčni lestvici, ki je odvisna od trajanja lastništva. Prvih pet let lastništva je davčna stopnja 20-odstotna, potem je vsakih naslednjih pet let nižja za pet odstotkov. Po 20 letih lastništva je lastnik oproščen davka na dobiček pri prodaji.

Davčna osnova je ustvarjeni dobiček, ki je razlika med nakupno in prodajno vrednostjo nepremičnine. Vendar izračun dobička ni tako preprost, kakor se morda zdi na prvi pogled. Nakupno vrednost lahko lastnik poveča, tako da k njej prišteje vse stroške investicij in vzdrževanja za vsa leta lastništva, s katerimi je vzdrževal ali povečeval vrednost nepremičnine; normirane stroške v višini enega odstotka od nakupne vrednosti; plačilo davka na dediščine in darila, če je nepremičnino podedoval ali jo dobil v dar; stroške cenitve, če je bila ta opravljena ob pridobitvi. Nasprotno pa lahko prodajalec prodajno vrednost zmanjša in tako zmanjša tudi razliko, ki predstavlja davčno osnovo: odšteje davek na promet z nepremičninami, morebitne stroške cenitve in normirane stroške, povezane z odsvojitvijo kapitala, v višini enega odstotka od vrednosti nepremičnine.

Podedovano in podarjeno lahko veliko stane

Z davkom se morajo pogosto sprijazniti tudi lastniki, ki so nepremičnino pravkar podedovali ali dobili v dar. Plačati ga morajo vsi, ki po zakonu o dedovanju ne sodijo v prvi dedni red ali niso z njim izenačeni. Nobenih davčnih obveznosti iz tega naslova ne bodo imeli potomci, zakonec in zunajzakonski partner pokojnika ali lastnika, ki podarja nepremičnino. Enako velja za zeta, snaho, pastorka in dediča ali obdarjenca, ki je z zapustnikom ali darovalcem živel v registrirani istospolni partnerski zvezi, kar posebej določa zakon o davku na dediščine in darila.

Stopnja davka na dediščine in darila se plača po stopnjah, določenih z zakonom, njihova višina pa je odvisna od dednega reda, ki ga določa zakon o dedovanju, in od višine davčne osnove. Najnižja je davčna stopnja za drugi dedni red, v katerega sodijo starši, bratje in sestre ter njihovi potomci. Nekoliko višja je davčna stopnja, po kateri je obdavčena nepremičnina, ki sta jo podedovala ali dobila babica in dedek, ki sodita v tretji dedni red, najbolj pa so obdavčene nepremičnine, ki jih podedujejo ali dobijo v dar druge osebe. Razlike so lahko kar precejšnje. Vzemimo na primer 150.000 evrov vredno nepremičnino, ki jo vnuk podari babici. Ta bo morala plačati 9400 evrov davka, povečanega za enajst odstotkov od vrednosti nad 100.000 tisoč, torej skupaj 14.900 evrov. Če bi enako nepremičnino sestra na primer podarila bratu ali staršem, bi davek znašal 10.400 evrov, medtem ko bi druga oseba, ki ne sodi v nobenega od prvih treh dednih redov, plačala kar 30.100 evrov davka.

Davčna osnova je vrednost nepremičnine, ki jo ta lahko doseže na trgu, ko bo dokončno vzpostavljena baza podatkov o posplošeni vrednosti, pa bo davčna osnova 80 odstotkov te vrednosti. Pri končni določitvi osnove se od vrednosti nepremičnine odštejejo tudi morebitni dolgovi, stroški in bremena, ki so povezani z nepremičnino.

Najemnina lahko obdavčena tudi po 41-odstotni stopnji

Obdavčeni so tudi posli na najemnem nepremičninskem trgu. Davčni zavezanec je najemodajalec stanovanja ali hiše, davčno obveznost pa poravna v obliki plačila dohodnine. V tem primeru zato ni enotne davčne stopnje oziroma obveznosti, njena višina je odvisna od skupnih letnih prejemkov lastnika, ki stanovanje oddaja v najem. Najemnina, znižana za normirane stroške v višini 40 odstotkov, za katere najemodajalec ne potrebuje nobenih dokazil, se prišteje k prihodkom, ki se štejejo v davčno osnovo. Od te je odvisno, ali bo lastnik nepremičnine obdavčen po 16-, 27- ali 41-odstotni stopnji. Najemodajalec ima tudi možnost, da pri izračunu vrednosti najemnine, ki se prišteva k davčni osnovi za dohodnino, uveljavlja dejanske stroške vzdrževanja, s katerimi ohranja vrednost nepremičnine oziroma premoženja. V te lahko vključi tudi delež porabljenih sredstev iz rezervnega sklada večstanovanjskih stavb.

Pri napovedi za odmero akontacije dohodnine mora najemodajalec spoštovati določene roke. Če stanovanje ali hišo oddaja le mesec dni, mora napoved na pristojni davčni urad oddati v 15 dneh po prejemu najemnine, če je najemniška pogodba sklenjena za več mesecev, napoved odda v 15 dneh po koncu oddaje, če pa je sklenjena za vse leto, mora napoved oddati najpozneje do 15. januarja naslednje leto. V 30 dneh po oddaji napovedi davčni urad izda odločbo o višini akontacije.

Plačilu dohodnine iz naslova najemnin se najemodajalci pogosto izognejo, zato so kršitve kaznovane z zakonsko določenimi globami. Zanimivo je, da so globe višje, če najemodajalec v napovedi navede neresnične, nepravilne ali nepopolne podatke. Kazen je lahko od 400 do 1200 evrov. Bistveno manj bo oglobljen, če napovedi ne odda v prej navedenih rokih ali če je sploh ne odda. V teh primerih bo davčni organ od njega zahteval od 200 do 400 evrov.